Nejvyšší správní soud (NSS) se ve svém květnovém rozhodnutí vyjádřil k principu tzv. řetězení daňových ztrát ve vztahu k právní úpravě prekluzivní lhůty zakotvené v ustanovení § 38r odst. 2 zákona o daních z příjmů. Podnět soudu podal tým právních a daňových specialistů BDO, pod vedením Lenky Lopatové, Víta Křivánka a Jiřího Šmatláka. Právě Vít Křivánek České justici vysvětlil, jaký dopad bude mít rozhodnutí na praxi.

Ve svém rozsudku se NSS zabýval případem tuzemské obchodní společnosti, která v letech 2008 a 2009 vykázala ztráty, jež v následujících zdaňovacích obdobích v souladu se zákonem o daních z příjmů uplatňovala ve svých daňových přiznáních. Předmětem sporu pak bylo, zda ztrátový rok 2009, resp. jeho lhůta, ve které je správce daně oprávněn kontrolovat daň, ovlivňuje rovněž ztrátový rok 2008, resp. jeho lhůtu (právě užitím principu tzv. řetězení ztrát).

NSS vyslyšel podaným námitkám – podle něj je z více možných výkladů předmětného ustanovení zákona o daních z příjmů třeba jednoznačně upřednostnit ten, který možnost řetězení zcela zapovídá. Jiná aplikace by totiž nerespektovala smysl předmětné právní normy a především by nepřiměřeně zasáhla do právní jistoty daňových subjektů. Výklad připouštějící tzv. řetězení ztrát dle soudu nemá dokonce ani výslovnou oporu v samotném textu zákona a představuje nepřípustně rozšiřující intepretaci daného ustanovení.

Judikát se týká počítání času a lhůt při vykázání daňových ztrát a daňových kontrolách. V čem je toto speciální pravidlo v zákoně o daních z příjmů odlišné a proč je vůbec potřeba?

Rozsudek NSS se týkal výkladu § 38r odst. 2 zákona o daních z příjmů, který upravuje délku tzv. prekluzivní lhůty, tj. lhůty, ve které je správce daně oprávněn vyměřit, popř. doměřit daňovou povinnost u ztrátové obchodní společnosti. Tato lhůta má totiž zvláštní procesní pravidla zakotvená přímo v zákoně o daních z příjmů. Předmětem sporu byl výklad § 38r odst. 2 zákona o daních z příjmů v návaznosti na princip tzv. řetězení ztrát.

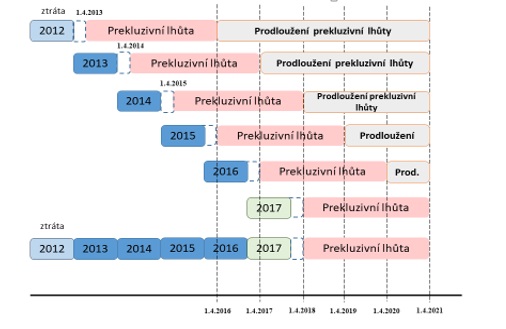

Zákon o daních z příjmů umožňuje daňovým subjektům ztrátu vykázanou v roce, nazvěme ho rok „nula“, uplatnit jako snižující položku od základu daně v následujících pěti zdaňovacích obdobích. Dle obecného pravidla může správce daně kontrolovat daňové povinnosti pouze ve lhůtě 3 roky. Bez speciálního pravidla upraveného právě v ustanovení § 38r odst. 2 zákona o daních z příjmů by mohla jednoduše nastat paradoxní situace, kdy by se správce daně prověřující oprávněnost uplatněné ztráty např. v posledním roce, ve kterém daňových subjekt ztrátu uplatnil, již nemohl „vrátit“ do samotného roku vzniku této ztráty (tedy do roku „nula“).

Tím by tedy jakákoli kontrola dříve vzniklé ztráty postrádala svůj smysl?

Ano, neboť by správce daně nebyl s to provést případnou korekci vykázané ztráty v roce „nula“. Zákonodárce zvolil řešení spočívající ve „spojení“ lhůty pro stanovení daně za zdaňovací období vzniku ztráty, se lhůtami za všechna následující zdaňovací období, ve kterých je možné tuto ztrátu uplatni. Celý „blok“ lhůt uplyne současně se lhůtou pro stanovení daně za poslední zdaňovací období. Tím docílil chtěného – všechny lhůty uplynou v jeden okamžik.

Rok 2012 je ztrátovým rokem. Pokud by neplatila speciální úprava § 38r odst. 2 zákona o daních z příjmů, lhůta pro stanovení daně za toto období by uplynula dne 1. 4. 2016. Lhůta pro stanovení daně roku 2013 by uplynula 1. 4. 2017, a tak dále. Protože však lhůty za všechna zdaňovací období let 2012 až 2017 skončí v okamžiku uplynutí lhůty za rok 2017, který je posledním rokem, kdy je možné ztrátu uplatnit, lhůta pro rok 2012 uplyne až 1. 4. 2021 (tedy o 6 let později).

Mohlo by vás zajímat

V čem se tedy podle NSS chybovalo?

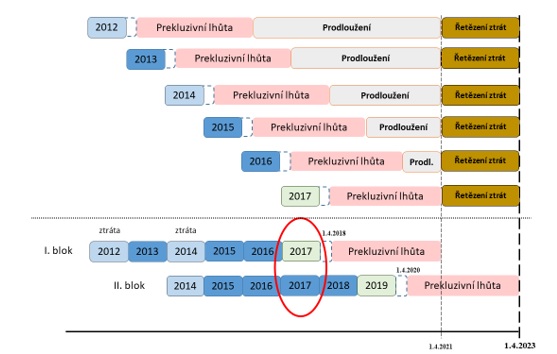

Samotný výklad výše uvedeného problém v praxi nečinil. Co NSS shledal nezákonným, byl postup správce daně v případě, kdy se mezi pěti zdaňovacími obdobími následujícími po prvním ztrátovém roce objevil druhý ztrátový rok. Dosavadní správní praxe byla založena na výkladu § 38r odst. 2 v tom smyslu, že druhé ztrátové období nejenom, že ovlivní lhůty pro stanovení daně zdaňovacích období následujících (v duchu daného pravidla), ale rovněž má bezprostřední vliv na lhůty zdaňovacích období před tímto druhým ztrátovým rokem. Tento výklad by mohl vést až k nekonečně dlouhé prekluzivní lhůtě a je označován za tzv. princip řetězení daňových ztrát. A právě s tímto se NSS ve svém rozhodnutí neztotožnil.

Co tedy znamená řetězení ztrát?

Pokusím se vysvětlit na příkladu. Princip tzv. řetězení daňových ztrát je založen na existenci dvou ztrátových zdaňovacích období, které obě spadají do období šesti po sobě jdoucích zdaňovacích období počínaje prvním ztrátovým rokem. Z pohledu fungování principu tzv. řetězení ztrát je nepodstatné, zda druhé ztrátové zdaňovací období bezprostředně navazuje na první, jak tomu bylo ve věci, kterou posuzoval NSS, nebo zda bude až např. v pořadí pátým zdaňovacím obdobím po prvním ztrátovém. V každém případě dojde k tomu, že zdaňovací období, které určuje lhůtu pro stanovení daně prvního ztrátového roku, stejně jako následujících pěti období, již není páté (poslední) zdaňovací období po roce, kdy byla vykázána první ztráta, ale stává se jím páté (poslední) zdaňovací období po roce, kdy byla vykázána ztráta druhá. Roky 2012 a 2014 jsou ztrátové. Rok 2017 se ocitá ve „dvojím“ postavení, neboť jednak představuje poslední rok prvního „bloku“, a měl by být tedy rozhodným pro určení lhůty pro stanovení daně pro všechny zdaňovací období počínaje rokem 2012, zároveň je v pořadí třetím obdobím, ve kterém je možné uplatnit ztrátu z roku 2014. Daňové úřady dospěly k závěru, že zdaňovací období roku 2017 nemůže mít dvě lhůty pro stanovení daně, resp. dva okamžiky, kdy končí (jednou 1. 4. 2021 a podruhé 1. 4. 2023). Proto určily, že lhůta za rok 2017 skončí současně s uplynutím lhůty za rok 2019 v souladu s postavením roku 2017 jakožto třetího roku v druhém „bloku“ zdaňovacích období. Jenomže tím došlo i k prodloužení prekluzivní lhůty let 2012 až 2016. Toto v pořadí – dá se říct – již druhé prodloužení, lze označit za tzv. řetězení ztrát, neboť jedna ztráta (rok 2014) na sebe naváže ztrátu druhou (rok 2012).

Proč jste s tím systémem nebyli spokojeni?

Nemohli jsme se ztotožnit s principem, který významným způsobem nabourával právní jistotu a legitimní očekávání daňových subjektů, které se ocitly ve ztrátách. Jak jsem uvedl výše, výklad zastávaný berními úřady by mohl vést až k nekonečně dlouhé prekluzivní lhůtě, tedy stavu, kdy podnikatelé nemají jistotu, že jejich daňové povinnosti staré např. 10 a více let, nebudou zpětně správcem daně kontrolovány. Neméně důležitý aspekt, pro který jsme se rozhodli nechat stávající systém posoudit správními soudy, spočíval v tom, že tak, jak se výkladem prodlužuje lhůta pro stanovení daně, se také prodlužuje čas, ve kterém je správce daně oprávněn provádět daňovou kontrolu. Za normálních okolností má správce daně 3 roky na to, aby zahájil, provedl a ukončil daňovou kontrolu. Nebylo výjimkou, že v případě ztrátových subjektů správce daně právě s odkazem na tzv. řetězení ztrát vedl daňové kontroly mnohem déle.

Jak se k tomu postavil NSS?

Nejvyšší správní soud naznačil tří možné výklady ustanovení § 38r odst. 2 zákona o daních z příjmů, přičemž dospěl k závěru, že je třeba jednoznačně upřednostnit ten, který možnost řetězení ztrát zcela zapovídá. Dle jeho názoru možnost řetězení ztrát nerespektuje smysl a účel dané právní normy a nepřiměřeně zasahuje do právní jistoty daňových subjektů. Dokonce dle NSS výkladu připouštějícímu tzv. řetězení ztrát neodpovídá ani výslovný text zákona a jde o nepřípustně rozšiřující interpretaci daného ustanovení. Smysl § 38r odst. 2 je dle NSS nutno vidět v možnosti správce daně kontrolovat vzniklé ztráty v delší lhůtě, než kterou mu dává základní pravidlo v § 148 daňového řádu (3 roky), ovšem nijak dále neodůvodňuje ani nepředpokládá, že by se tato lhůta prodlužovala v návaznosti na daňovou ztrátu vzniklou v jiném zdaňovacím období.

Co to znamená pro podnikatele?

Pro podnikatele, kteří v minulosti vykázali daňovou ztrátu, to znamená, že se zkrátí počet let, po která mohou být kontrolováni ze strany daňového úřadu. V minulosti nebylo výjimkou, že berní úřady kontrolovaly ztrátové subjekty 10 a více let právě s odkazem na možnost řetězení daňových ztrát. Právní jistota, kterou podnikatelům NSS dal, je prostě jistota. A jistota snižuje náklady.

Představuji si, že v oblasti ztrát může být více možností a variant, protože život je různorodý.

Z mého pohledu jich je jich celá řada. Nevnímám rozhodnutí NSS jako všeobecnou odpověď na nepřeberné množství situací souvisejících s vykazováním a uplatňováním ztrát. Co se však nemůže rozhodnutí NSS upřít tak fakt, že se jedná o průlomové rozhodnutí stran odmítnutí principu řetězení ztát en bloc. Zároveň považuji právní argumentaci soudu jako směr, kterým by se správní soudy mohly ubírat ve své rozhodovací praxi i v dalších kauzách spojených s výkladem § 38r odst. 2 zákona o daních z příjmů. A to primárně chránit právní jistotu daňových subjektů ve vazbě na určení oné časové bariéry ohraničující prostor, ve kterém je správce daně oprávněn prověřovat daňové povinnosti.

Jsou nějaké další daňové problémy, o kterých daňová obec ví, a čeká se na jejich rozhodnutí ze strany NSS?

Z oblasti DPH mohu uvést např. problematiku prokazování tzv. deklarovaného dodavatele. Jde o jednu z tzv. hmotněprávních podmínek nároku na odpočet DPH. Není dnes zřejmé, zda pořizovatel zdanitelného plnění (plátce DPH) je bez dalšího povinen prokázat, že přijaté plnění pořídil přímo od osoby uvedené na daňovém dokladu, resp. že tato osoba plnění poskytla. Zde čekáme na závazný výklad Soudního dvora Evropské unie, jak vyloží Směrnici o DPH.

V rámci daňového procesu je to např. otázka tzv. kompenzačního úroku při dlouhodobém zadržování nadměrných odpočtů formou úroku z daňového odpočtu. Čerstvé rozhodnutí Soudního dvora Evropské unie naznačuje, že český úrok z daňového odpočtu je nižší, než jaký má být.

Eva Paseková